Le 14 avril 2023, la Commission européenne a publié une série de réponses sur l'interprétation de la SFDR, réaffirmant l'objectif de transparence de la réglementation. Elle a laissé aux organismes financiers le soin de développer leurs propres méthodologies de classification des produits, sans pour autant endosser une définition stricte de l'investissement durable.

Qu'est-ce que le règlement relatif à la divulgation d'informations sur le financement durable (Sustainable Finance Disclosures Regulation – SFDR) ?

Le règlement relatif à la divulgation d'informations sur la finance durable (Sustainable Finance Disclosure Regulation – SFDR) est un règlement de l'Union européenne qui établit un cadre pour la divulgation par les institutions financières et les conseillers d'informations sur la durabilité de leurs produits d'investissement. Il vise à rendre le secteur financier plus transparent et responsable quant à la manière dont il intègre les facteurs environnementaux, sociaux et de gouvernance (ESG) dans ses décisions d'investissement, et à aider les investisseurs à prendre des décisions éclairées sur la durabilité des investissements. La SFDR s'applique à un large éventail d'acteurs des marchés financiers, notamment les banques, les assureurs, les entreprises d'investissement et les autres institutions financières qui fournissent des services d'investissement dans l'UE. Pour plus d'informations, cliquez ici.

Quels sont les principaux développements de la SFDR à ce jour ?

En mars 2021, le règlement SFDR est entré dans sa phase suivante de mise en œuvre, au cours de laquelle les institutions financières et les conseillers ont dû commencer à rendre compte de leurs pratiques d'investissement durable aux investisseurs en utilisant un format standardisé, basé sur trois niveaux d'engagement.

L'article 6, qui s'applique aux fonds qui ne sont pas spécifiquement axés sur le développement durable.

L'article 8, qui concerne les fonds axés sur des facteurs environnementaux ou sociaux.

L'article 9, qui s'applique aux fonds fortement axés sur l'investissement durable.

Quel que soit le niveau d'engagement d'un fonds, les organisations financières sont tenues de divulguer la manière dont elles prennent en compte les risques liés au développement durable dans leurs décisions d'investissement. Toutefois, les fonds qui sont commercialisés en tant qu'investissements durables doivent également répondre à certaines exigences de classification et être classés comme fonds relevant de l'article 8 ou de l'article 9.

La définition d'un investissement durable

Toutefois, la définition des investissements durables a fait l'objet de plusieurs critiques et certains fonds relevant de l'article 9 ont été exposés à des sociétés pétrolières et gazières. En conséquence, l'Autorité européenne des marchés financiers (AEMF) a clarifié sa position en juin 2021, déclarant que, pour qu'un fonds d'investissement soit inscrit à la cote en vertu de l'article 9, 100 % de ses investissements doivent être durables au sens de l'article 2 du règlement SFDR, ce qui implique

(i) l'investissement dans une activité économique qui contribue à la réalisation d'objectifs environnementaux et sociaux,

(ii) la mise en place de pratiques de bonne gouvernance (structures de gestion saines, relations avec le personnel, rémunération du personnel compétent et respect des obligations fiscales), et

(iii) ne pas causer de préjudice significatif à un objectif social et/ou environnemental.

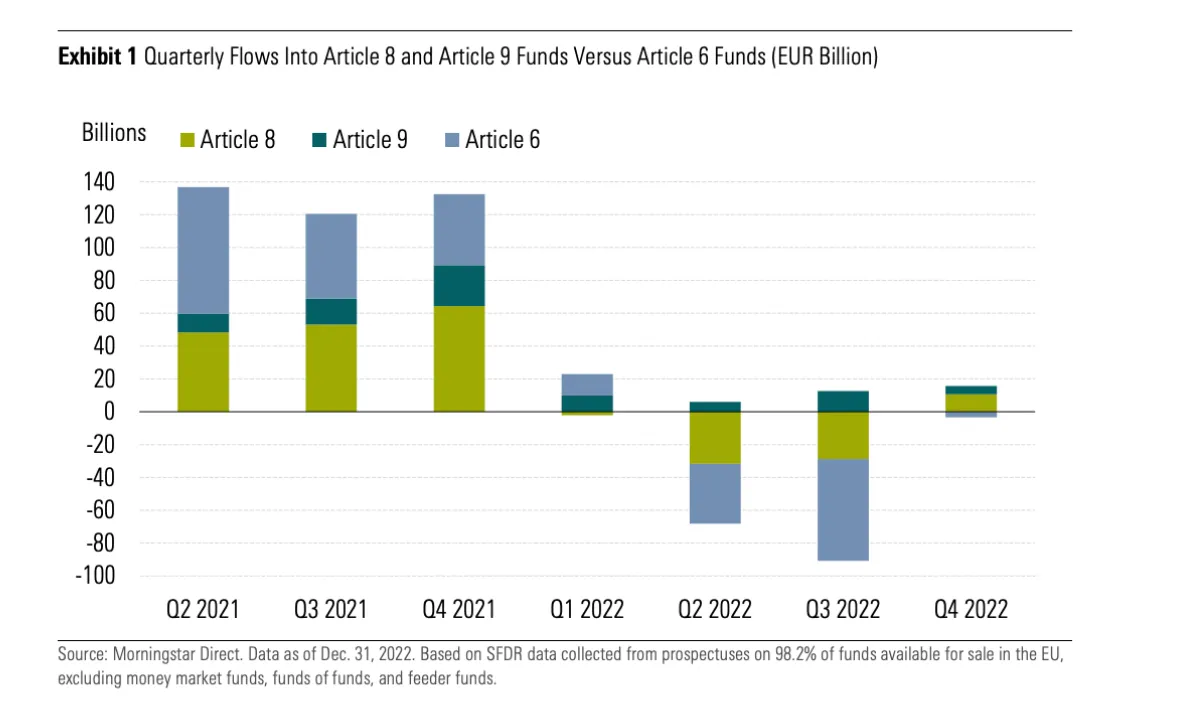

Le dernier trimestre 2022 a ensuite été marqué par une forte vague de déclassements de fonds de l'article 9 vers l'article 8. Une étude menée par Morningstar en janvier 2023 a recensé 307 déclassements de septembre à décembre 2022, représentant 175 milliards d'euros d'actifs.

Cette interprétation a contraint les fonds qui avaient fait un arbitrage moins ambitieux dans leur allocation d'actifs à rétrograder ou à réviser leur prospectus pour se conformer à cette position. Selon l'étude Morningstar, les deux tiers des fonds Article 9 (63%) visent une exposition à l'investissement durable supérieure à 70%, 6,3% visent une exposition comprise entre 90% et 100%, et seuls 36 fonds de l'échantillon visent une allocation d'investissement durable de 100%.

Nos principales conclusions sur les réponses de la Commission aux questions clés de la SFDR

Voici les principaux éléments à retenir des réponses de la Commission européenne.

1. Quelle est la définition des investissements durables ?

Les faits : La Commission a confirmé que la définition de l'investissement durable de l'article 2 (17) "ne prescrit aucune approche spécifique pour déterminer la contribution d'un investissement à des objectifs environnementaux ou sociaux".

Les acteurs des marchés financiers doivent "procéder à leur propre évaluation pour chaque investissement, divulguer leurs hypothèses sous-jacentes" et "la méthodologie qu'ils ont appliquée pour réaliser leur évaluation des investissements durables".

"La notion d'investissement durable peut donc également être mesurée au niveau d'une entreprise et pas seulement au niveau d'une activité spécifique.

Notre analyse : La Commission européenne préfère laisser aux entreprises une certaine flexibilité en matière de divulgation, plutôt que d'être prescriptive. Elle ne fixe pas de seuil quantitatif minimum pour déterminer quand une entreprise contribue à un objectif E/S et n'exige pas des entreprises qu'elles adoptent une approche d'alignement de la taxonomie pour évaluer le degré de durabilité d'un investissement.

La Commission déclare également que le fait qu'une entreprise détenue dispose d'un plan de transition visant à atténuer les dommages environnementaux ne signifie pas automatiquement qu'il s'agit d'un investissement durable. Elle insiste sur le fait que la classification est basée sur des preuves scientifiques plutôt que sur des promesses. En d'autres termes, ce sont les résultats obtenus en matière de réduction des émissions qui comptent, et non le plan de transition promis.

La définition de l'investissement durable aurait pu apporter de la cohérence et de la convergence sur le marché, mais cela aurait également signifié la fin des fonds de l'article 9.

2. Que signifie "prendre en considération" les principales incidences négatives ?

Les faits : La Commission a confirmé que "la prise en compte de l'IAP implique à la fois l'obtention et la communication de données sur les incidences négatives mais aussi la mise en œuvre de processus visant à atténuer ces impacts.

Notre analyse : Il s'agit d'une étape importante pour l'engagement et la gestion des investisseurs ! La divulgation des principales mesures d'impact négatif n'est pas suffisante, et les entreprises doivent également divulguer les politiques et procédures qu'elles ont mises en place pour atténuer les IAP, lorsqu'un préjudice négatif est identifié.

3. Quel est le calendrier des rapports périodiques pour les services de gestion de portefeuille ?

Les faits : La Commission a confirmé le point de vue du marché selon lequel les rapports périodiques du SFDR ne devraient être fournis qu'une fois par an, comme indiqué au considérant 21.

Notre analyse : Dans un contexte de gestion de portefeuille, les rapports de gestion de portefeuille de la MiFID devraient être fournis trimestriellement, alors que le considérant 21 de la SFDR suggère que les rapports périodiques de la SFDR ne devraient être fournis qu'annuellement, et suggère que ce soit dans "un rapport sur quatre".

Comment les acteurs financiers ont-ils réagi ?

Les sociétés financières cherchent encore à savoir exactement comment calculer et rendre compte de leurs pratiques en matière de développement durable. C'est pourquoi de nombreux fonds n'incluent pas encore d'informations sur la manière dont ils s'alignent sur les nouvelles règles dans les documents destinés aux investisseurs.

Selon l'enquête menée par Morningstar, 85 % des fonds relevant de l'article 8 et 70 % des fonds relevant de l'article 9 ne s'engagent pas à aligner la taxonomie dans la documentation précontractuelle. Pour les quelques fonds qui le font, les seuils restent bas, autour de 10-15%.

Il convient toutefois de noter que l'article 29 de la loi française sur l'énergie et le climat exige déjà que les entités déclarantes ayant plus de 500 millions d'euros d'actifs ou de total de bilan communiquent la part verte et la part brune de leurs actifs.

Quelle est la prochaine étape pour la SFDR ?

Le 12 avril 2023, les trois autorités européennes de surveillance (l'Autorité bancaire européenne (ABE), l'Autorité européenne des assurances et des pensions professionnelles (AEAPP) et l'Autorité européenne des marchés financiers (AEMF)) ont publié un document de consultation commun présentant les modifications proposées au règlement SFDR.

Les AES proposent des modifications au règlement SFDR, visant à répondre aux problèmes apparus depuis l'introduction du SFDR. Les modifications proposées sont les suivantes

L'extension de la liste des indicateurs sociaux universels pour la divulgation des principaux impacts négatifs (PAI) des décisions d'investissement sur l'environnement et la société, tels que les revenus provenant de juridictions fiscales non coopératives ou l'interférence dans la formation des syndicats.

-

Affiner le contenu d'autres indicateurs d'impacts négatifs et leurs définitions respectives, les méthodologies applicables, les formules de calcul ainsi que la présentation de la part d'informations provenant directement des entreprises investies, des États souverains, des supranationales ou des actifs immobiliers.

-

Ajout d'informations sur les produits concernant les objectifs de décarbonisation, y compris les objectifs intermédiaires, le niveau d'ambition et la manière dont l'objectif sera atteint.

-

Améliorer les informations sur la manière dont les investissements durables "ne nuisent pas de manière significative" à l'environnement et à la société.

La date limite de réception des commentaires sur le document de consultation est fixée au 4 juillet 2023. Après avoir examiné les commentaires reçus, les AES prévoient de préparer un rapport final et de le soumettre à la Commission européenne d'ici la fin du mois d'octobre 2023.

Restons à l'écoute.

Comment Sweep peut-il contribuer à la SFDR ?

Les questionnaires prêts à l'emploi de la SFDR développés par nos experts vous permettent de recueillir efficacement toutes les données relatives à la divulgation dont vous avez besoin. Nous assurons la transparence et vous aidons à gagner un temps précieux grâce à l'automatisation et à la digitalisation.

Assurez-vous d'être à la hauteur lorsque les réglementations entreront en vigueur – évitez les maux de tête et laissez la plateforme gérer tous les calculs et agrégations pour vous.

L'outil est facile à utiliser, il vous aide à fixer des objectifs et à vous engager efficacement avec les entreprises de votre portefeuille.

Découvrez comment nous pouvons vous aider à rester en conformité.